Trái phiếu bất động sản chờ đỉnh đáo hạn

Các doanh nghiệp bất động sản lớn đều đang bước qua khó khăn và lạc quan hơn khi đặt mục tiêu tăng trưởng. Ảnh: Quý Hòa.

Trước thềm Đại hội cổ đông, Công ty Cổ phần Vinhomes lập kế hoạch kinh doanh năm 2024 với tổng doanh thu ước đạt 120.000 tỉ đồng, lợi nhuận sau thuế ước đạt 35.000 tỉ đồng, lần lượt tăng 15,8% và 4,3% so với mức thực hiện năm 2023. Trong khi đó, Công ty Cổ phần Đầu tư và Kinh doanh Nhà Khang Điền dự kiến trình cổ đông thông qua kế hoạch kinh doanh năm nay với doanh thu 3.900 tỉ đồng, tăng 87% so với mức thực hiện năm ngoái. Mục tiêu lợi nhuận sau thuế được lên kế hoạch khiêm tốn hơn với mức tăng 10%, tương đương 790 tỉ đồng.

Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (Novaland) cũng vừa công bố tờ trình về kế hoạch kinh doanh năm 2024 trước thềm Đại hội cổ đông, đặt mục tiêu doanh thu 32.587 tỉ đồng, gấp 6,9 lần so với năm 2023; mục tiêu lợi nhuận sau thuế đạt 1.079 tỉ đồng, tăng 2,2 lần.

Chuyển động tích cực

Có thể thấy, các doanh nghiệp bất động sản lớn đều đang bước qua khó khăn và lạc quan hơn khi đặt mục tiêu tăng trưởng. Điều này cũng đang giúp cho thị trường trái phiếu bất động sản có những chuyển động tích cực sau thời gian bế tắc. Báo cáo của Công ty Chứng khoán SSI cho rằng, môi trường lãi suất thấp là nhân tố chính giúp nhu cầu đầu tư trái phiếu doanh nghiệp bắt đầu cải thiện hơn.

Sự phục hồi chủ yếu là do tâm lý thị trường tích cực hơn nhờ các biện pháp hỗ trợ phát triển dự án mới và khả năng tiếp cận nguồn vốn mới tốt hơn; khả năng trả nợ sẽ ổn định trở lại khi dòng tiền cải thiện. Các yếu tố hỗ trợ thị trường phục hồi bao gồm: các luật mới về bất động sản tạo điều kiện thuận lợi hơn, doanh số bán nhà khởi sắc, khả năng tiếp cận vốn khả quan. Doanh số bán hàng và dòng tiền của chủ đầu tư sẽ được cải thiện, đặc biệt đối với các chủ đầu tư dự án nhà ở giá hợp lý ở các thành phố lớn.

|

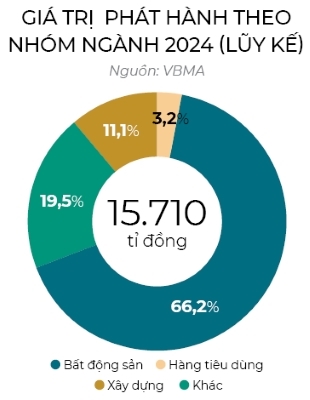

Nhờ vậy, theo báo cáo thị trường trái phiếu tháng 3/2024 của Hiệp hội Trái phiếu Việt Nam (VBMA), tính đến ngày công bố thông tin 29/3/2024, có 7 đợt phát hành trái phiếu doanh nghiệp trong tháng 3/2024 với tổng giá trị đạt 8.745 tỉ đồng. Trong đó, Vinhomes phát hành 2 lô trái phiếu kỳ hạn 3 năm với tổng giá trị 4.000 tỉ đồng; Công ty Đầu tư và Phát triển Bất động sản Hải Đăng phát hành 2 lô trái phiếu kỳ hạn 1,5 năm và 3 năm với tổng giá trị 2.500 tỉ đồng; Công ty Đầu tư Kinh doanh và Phát triển Thương mại Việt An phát hành lô trái phiếu kỳ hạn 2 năm với giá trị 1.250 tỉ đồng.

Áp lực trả nợ vẫn đè nặng

Nhận định về thị trường năm 2024, ông Phạm Thiếu Hoa, Chủ tịch Hội đồng Quản trị Vinhomes, dự báo dù đã có những tín hiệu hồi phục nhất định, kinh tế Việt Nam nói chung và lĩnh vực bất động sản nói riêng vẫn tiếp tục đối mặt với nhiều thách thức trong năm nay. Trong bối cảnh đó, Vinhomes đã chuẩn bị sẵn sàng nhiều giải pháp linh hoạt và kế hoạch để đương đầu với khó khăn, vượt qua thách thức.

|

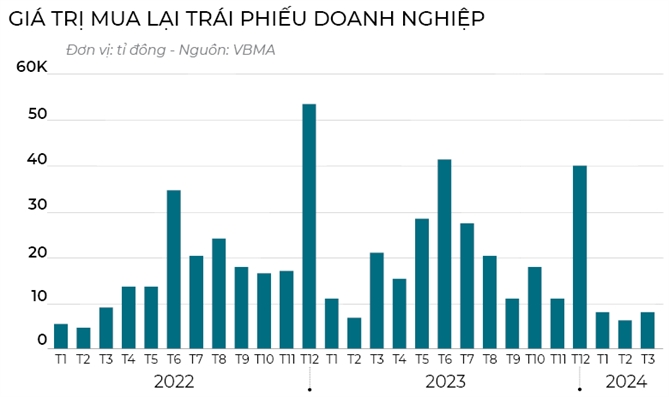

Theo VBMA, trong phần còn lại của năm 2024, tổng giá trị trái phiếu sẽ đến hạn là 211.084 tỉ đồng, trong đó 37% giá trị trái phiếu sắp đáo hạn thuộc nhóm bất động sản với khoảng 78.585 tỉ đồng. Công ty Chứng khoán MSB nhận định áp lực đáo hạn sẽ rơi vào lần lượt quý II/2024 (với 74.000 tỉ đồng) và quý III/2024 (với 52.000 tỉ đồng). Vào cuối năm 2023, nhiều doanh nghiệp bất động sản lớn giảm nợ phải trả 23-75% so với năm trước. Tuy nhiên, vấn đề đáng chú ý nhất ở thời điểm hiện tại vẫn là khả năng trả nợ của các chủ đầu tư ngay cả khi dòng tiền được cải thiện do đòn bẩy cao và nợ đến hạn lớn trong năm 2024. Tỉ lệ nợ của ngành bất động sản đã tăng lên 8,7 lần trong năm 2023 từ mức 7 lần trước đó do tốc độ tăng trưởng nợ vượt quá tốc độ tăng trưởng lợi nhuận.

“Các chủ đầu tư vướng vấn đề pháp lý hoặc thực hiện các dự án có tính đầu cơ sẽ gặp rủi ro chậm trả gốc, lãi trái phiếu và dòng tiền yếu, do đó cần tái cấp vốn nhiều nhất”, báo cáo của Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) nhận định. Trong báo cáo cập nhật ngành bất động sản nhà ở mới đây, VIS Rating đánh giá, khả năng trả nợ của doanh nghiệp bất động sản vẫn ở mức yếu, ngay cả khi dòng tiền được cải thiện do đòn bẩy cao và nợ đến hạn lớn trong năm 2024. Hệ số nợ/EBITDA (đo lường khả năng thanh toán nợ phát sinh) là 8,7 lần trong năm 2023, so với mức 7 lần năm 2022 do tăng trưởng nợ cao hơn tăng trưởng lợi nhuận.

Xoay xở tìm lối

Tuy áp lực thanh toán nợ vay đã giảm đáng kể nhưng việc tập trung dòng tiền trả nợ đã làm giảm nguồn tiền tích trữ của nhiều doanh nghiệp buộc họ phải tìm nhiều cách để cải thiện tình hình tài chính. Thực tế, nhờ nhiều chính sách hỗ trợ, tín dụng ngân hàng cho kinh doanh bất động sản đã tăng đáng kể ở mức 28% trong năm 2023 để hỗ trợ nhu cầu vốn và thanh khoản cho chủ đầu tư. Theo số liệu của Ngân hàng Nhà nước, tính đến cuối tháng 1/2024, tín dụng lĩnh vực bất động sản đạt khoảng 2,89 triệu tỉ đồng, tăng 0,23% so với cuối năm 2023. Hiện nay, nhóm các ngân hàng thương mại nhà nước cũng đang đẩy mạnh triển khai gói tín dụng 120.000 tỉ đồng.

|

“Thị trường bất động sản từ đầu năm đến nay đã bớt đóng băng so với năm 2023, người dân bắt đầu có động thái đầu tư trở lại. Tín dụng mua nhà tại Techcombank đã tăng nhẹ trong tháng đầu năm, trong khi tín dụng kinh doanh bất động sản duy trì ổn định so với cuối năm 2023”, Phó Tổng Giám đốc Techcombank Phạm Quang Thắng cho biết.

Trong báo cáo mới nhất, Ngân hàng Nhà nước cho biết dư nợ tín dụng bất động sản đến cuối năm 2023 vào khoảng 2,88 triệu tỉ đồng, trong đó vay kinh doanh bất động sản khoảng 1,09 triệu tỉ đồng, vay tiêu dùng 1,79 triệu tỉ đồng. Mặc dù vậy, không phải doanh nghiệp nào cũng tiếp cận được nguồn vốn ngân hàng. Do đó, giải pháp chào bán cổ phiếu được nhiều doanh nghiệp lựa chọn trong thời điểm thị trường chứng khoán đang có đà phục hồi. Chẳng hạn, Tập đoàn Xây dựng Hòa Bình đưa ra phương án phát hành 274 triệu cổ phiếu với tổng giá trị phát hành thêm tối đa là 3.140 tỉ đồng. Trong đó, Hòa Bình phát hành 200 triệu cổ phiếu nhằm tăng nguồn vốn, giá phát hành là 12.000 đồng/cổ phiếu và 74 triệu cổ phiếu để hoán đổi nợ đối với các đơn vị là nhà cung cấp, nhà thầu phụ.

|

Phát hành tăng vốn trong bối cảnh kinh doanh ảm đạm sẽ dẫn đến hiệu ứng pha loãng cổ phiếu, nhưng đây là giải pháp mà cổ đông của các doanh nghiệp bất động sản phải chấp nhận để vượt qua giai đoạn khó khăn, khát vốn. Còn với những doanh nghiệp gặp khó khăn trong việc vay nợ hay chào bán cổ phiếu, để tiếp tục tái cơ cấu, không còn cách nào khác ngoài việc bán bớt tài sản. Novaland dự kiến bán tài sản với số tiền khoảng 2.870 tỉ đồng để thanh toán các khoản nợ đến hạn trả trong thời gian theo quy định của hợp đồng. Đồng thời, Công ty cũng nhận được thư quan tâm từ nhà đầu tư về việc bán tài sản với giá trị dự kiến 8.917 tỉ đồng. Doanh nghiệp cho biết sẽ hoàn tất việc bán tài sản này trong vòng 12 tháng tiếp theo.

“Trong khi một số công ty cân bằng cơ cấu vốn với tỉ lệ nợ hợp lý (Vinhomes, Nam Long, Khang Điền), một số khác giảm đòn bẩy thông qua mua lại trái phiếu doanh nghiệp (Phát Đạt) đang lưu hành để đảm bảo tỉ lệ nợ cân bằng thì một số khác đang xoay xở với gánh nặng nợ và đang tìm hướng giải quyết vấn đề”, báo cáo của Công ty Chứng khoán Mirae Asset nhận định.

Có thể bạn quan tâm:

Trung tâm thương mại ngược gió

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi Nhịp Cầu Đầu Tư

English

English

_252321107.jpg)

_151550660.jpg?w=158&h=98)